W&E-Extra: Das Stehaufmännchen-Prinzip

Artikel-Nr.: DE20110925-Art.43-2011

W&E-Extra: Das Stehaufmännchen-Prinzip

Finanzielle Expansion und Reformbedarf des IWF

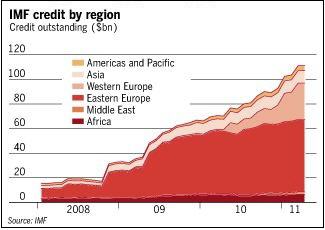

Nur im Web – Auf der Jahrestagung von IWF und Weltbank vom 23.-25.9.2011 hat eine Diskussion über die substanzielle Erhöhung der Finanzressourcen des IWF begonnen – nur zwei Jahre nach der Verdreifachung seiner Kreditmittel und der Aufstockung der Sonderziehungsrechte um 250 Mrd. Dollar. Derzeit stehen dem Fonds rund 400 Mrd. Dollar für Kredite an notleidende Länder zur Verfügung. Für die neue Geschäftsführende Direktorin Christine Lagarde ist das eine „blasse Summe angesichts des potenziellen Bedarfs“. Rainer Falk zeigt, wie der IWF in der Vergangenheit die eigenen finanziellen Herausforderungen stets in neue Stärke ummünzte und wie groß der Reformbedarf immer noch ist.Schon aus der ersten Runde der jüngsten globalen Finanzkrise ist der IWF als der eigentliche Sieger hervorgegangen. Noch Anfang des ersten Jahrzehnts des 21. Jahrhunderts drohte dem Fonds die „Irrelevanz“ (so der Chef der Bank von England, Mervyn King), als viele asiatische Länder die in der Asienkrise aufgenommenen Kredite vorzeitig zurückgezahlt hatten, um die damit verbundenen, erniedrigenden Auflagen abzuschütteln, und andere Klienten Vorsicht bei neuen IWF-Engagements an den Tag legten. Doch jetzt ist er wieder da: Von unter 20 auf rund 110 Mrd. Dollar sind die Außenstände des Fonds und damit seine Ausleihungen zwischen 2007 und 2011 in die Höhe geschnellt. Und neben die bisherigen Schwerpunktländer des IWF in der Entwicklungswelt traten neue Großkunden: Nach über 30 Jahren Pause ist der IWF nach Europa zurückgekehrt.

I. Stehaufmännchen IWF

Es ist nicht zum ersten Mal, dass der IWF seine drohende Bedeutungslosigkeit vor dem Hintergrund ökonomischer Krisen in den eigenen Wiederaufstieg verwandelte. Seit seiner Gründung bis Anfang der 1970er Jahre oblag dem Fonds die Überwachung des Systems fester Wechselkurse, das – als Kernelement des Bretton-Woods-Systems – auf der unumstrittenen Führungsrolle des US-Dollars beruhte. Mit der Aufgabe der Golddeckung des Dollars und dem sukzessiven Übergang zu einem System flexibler Wechselkurse verlor der IWF diese Rolle. Doch obwohl ihm seine wichtigste Steuerungsfunktion in der Weltwirtschaft gleichsam abhanden gekommen war, versank der IWF nur vorübergehend in der Bedeutungslosigkeit.

In einer längerfristigen Perspektive ließ sich das paradoxe Phänomen beobachten, dass der Fonds – selbst ein Kind des untergegangenen alten Bretton-Woods-Systems – fröhliche Urstände feierte. Zunehmende Krisenerscheinungen in der Weltwirtschaft, von den beiden Ölkrisen über die Schuldenkrise der Dritten Welt in den 1980er und 1990er Jahren, die Implosion des „sozialistischen Weltsystems“ Ende der 1980er Jahre, ja selbst die Bedrohung der globalen Umwelt sorgten dafür, dass dem Fonds im Laufe der Jahre immer neue Funktionen zufielen. Man kann dies an den zahlreichen Kreditfenstern („Fazilitäten“) ablesen, die sich der IWF mit der Zeit zulegte – von der Strukturanpassungsfazilität zur Erweiterten Strukturanpassungsfazilität, von der Ölkrisen- zur Golfkriegsfazilität, von der Systemtransformationsfazilität zur Armutreduzierungs- und Wachstumsfazilität, von der Kreditfazilität gegen externe Schocks bis hin zur Contingent Credit Line (CCL), die heute vor allem Schwellenländern mit „gesunden Fundamentaldaten“ zur Verfügung steht.

Vor allem mit der Schuldenkrise der Dritten Welt seit Anfang der 1980er Jahre fielen dem IWF Aufgaben zu, für die er ursprünglich gar nicht ausgelegt worden war. Eigentlich hätte dem IWF angelastet werden müssen, in der äußerst kritischen Entwicklungsphase Ende der 70er/Anfang der 80er Jahre als Regulationsinstanz der Weltwirtschaft gleich doppelt versagt zu haben: Weder hat er durch frühzeitige Intervention die von den privaten Geschäftsbanken betriebene Aufblähung des internationalen Kreditvolumens in vertretbaren Grenzen gehalten, noch hat er die Entwicklungsländer vor dem externen Schock der Schuldenkrise bewahrt, die das Modell der nachholenden, kreditfinanzierten Entwicklung vielerorts abrupt beendete.

Doch dieses Versagen erwies sich aus machtpolitischer Sicht für die Institution IWF als voller Erfolg: Zum einen fiel dem Fonds jetzt die Aufgabe zu, das internationale Finanzsystem vor dem Zusammenbruch zu retten. Zum anderen kam der Fonds nun mit seiner traditionellen Finanzierungsfunktion (Überbrückung von Zahlungsschwierigkeiten) gegenüber den Schuldnerländern der Dritten Welt voll zum Zuge und avancierte als internationaler Finanzpolizist zum erstrangigen Krisenmanager, der auch vor weitgehenden Eingriffen in die Souveränität der Schuldnerländer nicht zurückschreckte. Wer künftig Zugang zu den privaten Kapitalmärkten haben wollte oder auch Umschuldungen und Schuldenerleichterungen weitgehend ohne Beschädigung seiner langfristigen Kreditfähigkeit überstehen wollte, brauchte das Gütesiegel des IWF („seal of approval“) bzw. den IWF als „Gatekeeper“, der die Türen zum internationalen Kapitalmarkt offenhält.

In ganz ähnlicher Weise verhielt es sich auch, als der IWF in der zweiten Hälfte der 1990er Jahre zum Sprung nach Asien ansetzte – nur waren die neuen Klienten diesmal keine korrupten Regime, die den Armenhäusern der Welt (wie in Afrika) vorstanden, oder das Erbe der Diktaturen verwalteten (wie in Lateinamerika). Mit der Asienkrise gerieten etliche der erfolgreichsten Entwicklungsmodelle des Südens in den Strudel der finanziellen Globalisierung – von Thailand bis Südkorea, von Indonesien bis Malaysia. Wieder einmal hatte der IWF die Krise weder vorhergesehen, noch über seine Beratungstätigkeit – z.B. durch die Warnung vor der Öffnung gegenüber ausländischem Privatkapital – einzudämmen versucht. Im Gegenteil: Noch auf dem Höhepunkt propagierte der Fonds die durchgängige Liberalisierung der externen Kapitalbilanz, d.h. die Beseitigung jeglicher Kapitalverkehrskontrollen. Er trug damit geradezu dazu bei, dass die Kapitalüberschüsse der Weltwirtschaft in diejenigen Länder drängen konnten, in denen hernach, ausgelöst durch einen abrupten Abzug ausländischen Anlagekapitals, die Krise ausbrach.

Im Ergebnis blieb auch vielen Ländern, die schon als „asiatisches Wunder“ (so eine damals viel rezipierte Weltbank-Studie) gehandelt wurden, nichts anderes übrig, als sich in ihrer Not an den IWF zu wenden. Dessen Ausleihevolumen schnellte damit erneut nach oben. Jedoch hielt dieser Schub nicht allzu lange an, da sich die betreffenden Länder bemühten, die mit den IWF-Krediten verbundene Abhängigkeit und die teils erniedrigenden Bedingungen, in deren Gefolge die Krise auf prozyklische Weise noch verschärft wurde, möglichst schnell wieder loszuwerden. Schon wenige Jahre nach Ausbruch der Asienkrise hatten die meisten Länder ihre Schulden an den IWF, teils vorfristig, zurückgezahlt.

Obwohl die Rolle des IWF in der Asienkrise vielerorts als „Waterloo“ für die internationale Glaubwürdigkeit des Fonds betrachtet wurde, blieb sein Bedeutungsrückgang in ihrem Gefolge allerdings ein eher kurzes Intermezzo. Zupass kam ihm dabei, dass die nächste Finanzkrise unmittelbar in den Zentren, insbesondere im Finanzsektor der USA, ihren Ausgang nahm und an Dimension alle bisherigen Krisen seit dem Großen Krach der 1930er Jahre übertraf. Wie aus einem Prüfbericht der Unabhängigen Evaluierungskommission des IWF im Nachhinein festgestellt wurde, hatte der Fonds auch im Vorfeld der globalen Finanzkrise eine äußerst klägliche Rolle gespielt und selbst Warnungen aus den eigenen Reihen in den Wind geschlagen. Dies hinderte die G20 freilich nicht daran, den IWF zu ihrem hauptsächlichen Instrument des Krisenmanagements zu machen. Wie so oft war der IWF der einzige, der bereit stand, um bei Zahlungsschwierigkeiten der einzelnen Länder einzuspringen. Auf dem Londoner G20-Gipfel im Frühjahr 2009 wurde die Finanzkraft des IWF – die zur Verfügung stehenden Finanzierungsmittel – von rund 250 Mrd. auf 750 Mrd. Dollar verdreifacht. Selbst die Aufstockung der Sonderziehungsrechte – jener Kunstwährung, in der die Mitgliedsländer ihr „Überziehungskonto“ beim Fonds nutzen können, um 250 Mrd. Dollar war nun nicht mehr tabu.

Rein machtpolitisch und gemessen an seiner Finanzstärke hatte der IWF damit rund 65 Jahre nach seiner Gründung den Gipfel seiner Expansion erreicht. Freilich stellt sich die Frage, ob mit dieser Erfolgsgeschichte auch ein entsprechender inhaltlicher Wandel seiner Politik einher ging.

II. Dauerstreit um Strukturanpassungspolitik

Seit den 1980er Jahre zog vor allem die Strukturanpassungspolitik, die der IWF in den Ländern des Südens und seit der weltpolitischen Wende Anfang der 90er Jahre auch gegenüber Osteuropa vertrat, die massivste Kritik auf sich. Zu Recht wurde beklagt, dass die fast flächendeckend dem Süden aufgeherrschten Strukturanpassungsprogramme (SAPs) die Armut und die

Einkommenspolarisierung in den betreffenden Ländern verschärft haben und die

Umweltwirkungen der Programme als mindestens problematisch anzusehen

sind. Auch gemessen an den eigenen Zielsetzungen (Wiederherstellung von

Wachstum und "Schuldendienstfähigkeit") und bei Berücksichtigung der

eigenen oder in Auftrag gegebenen Evaluierungen können die vom IWF

induzierten SAPs nicht gerade als Erfolgsgeschichte qualifiziert werden. Gelegentlich konnte man sogar zu dem Schluss kommen, dass die Armen in den Entwicklungsländern in der Regel besser gefahren wären, wenn ihre Regierungen die politischen Ratschläge bzw. Vorschriften, die

mit den Anpassungskrediten der Bank und des Fonds verbunden waren, nicht

befolgt hätten.

Die Strukturanpassungspolitik folgte dem sog. Washington Consensus – ein Set wirtschaftspolitischer Empfehlungen, in dessen Mittelpunkt die außenwirtschaftliche Liberalisierung, die Deregulierung im Innern und die Privatisierung öffentlicher Unternehmen und Versorgungseinrichtungen stand. Dieser neoliberale Grundansatz ist inzwischen brüchig geworden – teils weil er durch die reale Entwicklung – etwa die Finanzkrise - überholt wurde, teils weil Kräfte innerhalb und außerhalb des Fonds seine Ablösung betrieben. Schon Ende der 90er Jahre betonte beispielsweise der ehemalige Chefökonom der Weltbank, Joseph Stiglitz, die Notwendigkeit eines "Post-Washington Consensus'", wobei das "Post" darauf hindeutete, dass noch nicht so ganz klar war, worin der neue Konsens denn bestehen könnte. Im Frühjahr 2011, kurz vor seinem Rücktritt von der Funktion als Geschäftsführender Direktor des IWF, erklärte Dominique Strauss-Kahn, dass der Washington Konsens nunmehr der Vergangenheit angehöre.

Schon im Herbst 1999 hatte der IWF - für viele völlig überraschend - die

Armutsbekämpfung in seinen Klientelländern zu einer seiner Hauptaufgaben

erklärt. In der Folge wurde die Kreditlinie des Fonds für die ärmsten Länder, die

sog. Erweiterte Strukturanpassungsfazilität (ESAF), in eine Fazilität für

Armutsbekämpfung und Wachstum (Poverty Reduction and Growth Facility -

PRGF) umbenannt. Und zur Voraussetzung für die Anwendung der

Schuldenerleichterungsinitiative in den ärmsten Ländern (HIPC) wurde jetzt die

Erarbeitung eines Strategiepapiers zur Armutsbekämpfung (Poverty Reduction

Strategy Paper - PRSP) in einem "partizipativen Prozeß". Viele feierten diese Entwicklung als einen geradezu "revolutionären" Umschwung. Doch war eine Überschätzung dieser Veränderungen schon damals ebenso unangebracht wie eine Haltung der Selbstgewissheit nach dem Motto, die erforderlichen Reformen seien auf dem Weg und man könne deshalb getrost zur Tagesordnung übergehen. Denn dies verkannte, wie tief die neoliberale Strukturanpassungsoffensive in die wirtschaftlichen und gesellschaftlichen Strukturen des Südens eingegriffen hat und wie schleppend und widersprüchlich die in Gang gekommenen Wandlungsprozesse in Wirklichkeit waren und sind.

Bis heute sind Elemente des Washington Consensus in der Vergabepolitik des Fonds erhalten geblieben. Zwar vollzog die IWF-Führung in der Finanzkrise einen spektakulären wirtschaftspolitischen Kurswechsel und erklärte die Notwendigkeit einer antizyklischen Konjunkturpolitik, um die Industrieländer vor dem Abgleiten in eine Große Depression zu bewahren. Auch andere Dogmen des IWF – etwa die Ablehnung von Kapitalverkehrskontrollen oder die strikte Anti-Inflationspolitik – wurden seither in Frage gestellt. Doch inwieweit sich dieser neue Diskurs auf die Kreditvergabe vor Ort, vor allem in den Ländern des Südens, ausgewirkt hat, steht auf einem anderen Blatt. Letztlich muss sich der IWF einen neuen Doppelstandard vorhalten lassen: Während er gegenüber den Industrieländern (notgedrungen) mehr wirtschaftspolitischen Spielraum und eine größere Bandbreite ökonomischer Ansätze zulässt, verfolgt er gegenüber dem Süden (und auch gegenüber dem Osten) noch weitgehend das alte Konzept.

Zwar enthalten die Beistandsverträge des Fonds mit den Entwicklungsländern inzwischen Formeln, wonach soziale Grundleistungen nicht unter ein gewisses Basisniveau gekürzt werden dürfen. Doch haben NGOs wie Oxfam vielfache Hinweise darauf, dass dies in der Praxis kaum durchzuhalten ist. Empirische Untersuchungen der IWF-Programme seit Ausbruch der globalen Finanzkrise fanden heraus, dass mehr als die Hälfte von ihnen nach wie vor prozyklische, d.h. die Krise verschärfende Bestimmungen enthalten. Und generell gilt: Angesicht der neuen Dimensionen der Verschuldung in den Industrieländern und im Zuge der allgemeinen Rückkehr zur sog. fiskalischen Konsolidierung schmilzt auch auf IWF-Ebene der Spielraum für eine neue Politik. So muss denn als offen bezeichnet werden, ob und wie ein neuer Konsens im IWF wirklich Gestalt annehmen könnte.

III. Asymmetrische und undemokratische Governance-Struktur

Während die Legitimität des IWF also nach wie vor durch seine inhaltliche Politik infrage gestellt wird, sieht es in Bezug auf sein Organisationsmodell, das die inneren Machtverhältnisse strukturiert, nicht anders aus. Anders als in den Vereinten Nationen, wo das Prinzip „Ein Land – eine Stimme“ gilt, werden die Stimmrechte innerhalb des IWF nach der wirtschaftlichen Stärke der Anteilseigner verteilt. Dieses One-country-one-dollar-Prinzip sicherte seit jeher den finanzstarken Mitgliedsländern den entscheidenden Einfluss, allen voran den USA und den Europäern, die mit rund 17% bzw. nahezu einem Drittel der Stimmrechte über Sperrminoritäten verfügen. Insgesamt beherrschen die westlichen Industrieländer mit über 60% der Anteile und der Stimmrechte den Fonds.

An diesen Machtverhältnissen haben auch diverse Neuberechnungen der Quoten keine wesentlichen Veränderungen gebracht. Die jüngste Stimmrechtsreform hat zwar geringfügig die Position diverser Schwellenländer im Fonds – vor allem Chinas, Indiens, Brasiliens und Mexikos – gestärkt. Insgesamt hat dies jedoch lediglich zu einer Verschiebungen der Anteile von den „überrepräsentierten“ zu den „unterrepräsentierten“ Ländern geführt, was übrigens nicht unbedingt heißt: von Nord nach Süd, sondern eben lediglich, dass die inzwischen wirtschaftsmächtigen Schwellenländer ein wenig mehr Einfluss bekommen haben. Was den Rest des Südens betrifft, so sind dessen Mitwirkungsrechte im Ergebnis sogar noch schwächer als vor der „Reform“.

IV. Neuanfang unter Lagarde?

So findet die neue Geschäftsführende Direktorin des IWF, Christine Lagarde, die am 5. Juli 2011 ihr Amt antrat, also bestenfalls einen Zustand unvollendeter Reformen vor. Zwar steht mit ihr erstmals eine Frau an der Spitze des Internationalen Währungsfonds, was zweifelsohne an sich schon ein Fortschritt ist und vor Jahren kaum denkbar gewesen wäre. Zugleich ist es den Europäern und den USA mit Lagarde aber erneut gelungen, sich mit einem überkommenen Verfahren durchzusetzen, wonach sie unter sich die internationalen Spitzenposten aufteilen: Für die Europäer den IWF, für die USA die Weltbank. Ihren Anteil daran tragen freilich auch die Schwellen- und Entwicklungsländer, die nicht in der Lage waren, einen gemeinsamen Kandidaten zu präsentieren.

Einmal mehr wurde so die Chance verpasst, nach dem Rücktritt des „Reformdirektors“ Dominique Strauss-Kahn einen entscheidenden Reformschritt zu gehen und ein offenes Auswahlverfahren für die Spitzenposition im Fonds, in dem es ausschließlich um die Qualifikation und die Verdienste des Kandidaten geht, zu etablieren. Was wir in den letzten Wochen erlebt haben, ist ein Beleg dafür, dass es im IWF nach wie vor nach den alten Machtrelationen zugeht. Diese zu überwinden oder zumindest an entscheidenden Punkten zu durchbrechen, gehört nichtsdestotrotz zu den Herausforderungen, vor denen die neue Direktorin Lagarde stehen wird.

In der Diskussion um die DSK-Nachfolge wurden die Europäer nicht müde zu betonen, dass es angesichts der Rückkehr des IWF nach Europa nur recht und billig sei, wenn ein Europäer oder eine Europäerin in der Spitze des Fonds stünde. Kaum ein Argument könnte blamabler sein! Oder wurde jemals während der lateinamerikanischen Schuldenkrise oder der asiatischen Finanzkrise der Ruf laut, einen Lateinamerikaner oder Asiaten zum IWF-Direktor zu machen?

Richtig ist, dass etliche europäische Länder – von Lettland bis Griechenland, von Ungarn bis Portugal – inzwischen zu den neuen Großkunden des IWF gehören. Auf sie entfällt inzwischen fast 80% der ausstehenden Kreditsumme des Fonds (52,9% auf Osteuropa, 26,6% auf Westeuropa). Das Gros der Klientel sind aber nach wie vor Entwicklungsländer, darunter dutzende Länder mit niedrigem Einkommen, die am Tropf des Fonds hängen.

Außenstände des IWF

Die neue IWF-Direktorin wird in den kommenden Monaten und Jahren daran zu messen sein, ob sie die von ihrem Vorgänger begonnenen Reformprozesse beim IWF weiter vorantreiben wird. Dazu gehört an erster Stelle, den Fonds endlich aus seiner Rolle als Disziplinierungsinstrument der Gläubiger gegenüber den zumeist südlichen Schuldnern zu entlassen – und so ein Selbstverständnis zu beenden, das auf Asymmetrie basiert. Es taugt aber auch beim Management der europäischen Schuldenkrise nicht viel. Auch in Europa werden rigide Anpassungsprogramme gegenüber den Schwächeren, den Defizitländern, durchgesetzt, während die Starken, die Überschussländer, ungeschoren davonkommen. Was viele allerdings nicht wissen ist, dass die größten sparpolitischen Scharfmacher gegenüber den Krisenländern der Eurozone nicht aus Washington, sondern aus Berlin und Brüssel kommen.

Eine der größten Reformbaustellen des IWF – das zeigt gerade die Eurokrise – ist die Reform der Konditionalitäten, die der Fonds mit seinen Krediten verknüpft. Diese Reform steht immer noch am ganz am Anfang. Sie voranzutreiben, ist eine der wichtigsten Herausforderungen für Christine Lagarde. Wieder einmal findet derzeit eine Überprüfung der Konditionalitäten des Fonds statt. Die Hilfsorganisation Oxfam International weist besorgt darauf hin, dass gerade die Länder mit niedrigem Einkommen (LICs) nach wie vor negativ von den wirtschaftspolitischen Konditionen betroffen sind:

* Die Rückkehr zur „fiskalischen Konsolidierung“ nach der globalen Finanzkrise behindert viele LICs dabei, zügig an der Verwirklichung der Millenniumsziele, darunter die Halbierung der absoluten Armut, zu arbeiten.

* Das erneute Abrücken des Fonds von der neuen Flexibilität bei Inflationszielen, die sein Chefökonom im letzten Jahr verkündet hat, zwingt viele Länder zu schärferen geldpolitischen Maßnahmen, um den gestiegenen Nahrungsmittel- und Brennstoffpreisen zu begegnen.

* Zudem gibt es zahlreiche Belege dafür, dass die in den IWF-Programmen neu eingezogen Grenzen für die Kürzung von Sozialausgaben in der Praxis nicht ernst genommen werden bzw. sich in der Ausgabenpolitik der Regierungen kaum bemerkbar machen.

* Auch die Festsetzung von Lohnobergrenzen trifft die sozialen Sektoren in den Zielländern des IWF hart, da sie oft die meisten Regierungsausgaben für Löhne und Gehälter absorbieren.

* Dass der IWF in einigen Ländern auf der schnellen Abschaffung von Brennstoff- oder Nahrungsmittelsubventionen besteht, noch bevor soziale Auffangmechanismen eingeführt werden, kann die Armen besonders treffen.

Angesichts solch fortbestehender Defizite in der Vergabepolitik des IWF macht es Hoffnung, dass sich Christine Lagarde der Kritik der Unabhängigen Evaluierungskommission des IWF angeschlossen hat, die dem Fonds kürzlich in Bezug auf seine klägliche Rolle im Vorfeld der Finanzkrise ideologische Einseitigkeit, „Gruppendenken“ und „Silomentalität“ bescheinigt hat. Mehr Offenheit für unterschiedliche Positionen, jenseits der überkommenen Orthodoxie, ist sicherlich eine Grundvoraussetzung für mehr Effektivität des IWF.

Unvollendet ist schließlich auch die Reform der Entscheidungsstrukturen des IWF, ohne die der Fonds schwerlich die Legitimität zurück gewinnen kann, die er als globale Institution braucht. Da Lagarde in ihrem „Wahlkampf“ den Schwellenländern Hoffnung auf eine weitere Aufwertung ihrer Rolle im Fonds gemacht hat, wird sie jetzt „liefern“ müssen. Fraglich ist jedoch, ob dabei die Vollendung der noch laufenden Stimmrechtsreform und danach die ständige Anpassung der Quoten an die globalen ökonomischen Kräfteverhältnisse ausreichen wird, um den erforderlichen Ausgleich zwischen Nord und Süd, zwischen Arm und Reich herbeizuführen.

Es gibt durchaus Vorschläge, die prinzipiell über die bisherige Governance-Logik des IWF hinausgehen: So könnte sich der IWF künftig von einem Regime der doppelten Mehrheiten regieren lassen, das bei zentralen Entscheidungen jeweils Mehrheiten unter Geber- und Nehmerländern, Schuldnern und Gläubigern verlangt. Zugegeben: eine visionäre Vorstellung angesichts der Tatsache, dass im IWF heute immer noch nach dem Modell „Ein Dollar – eine Stimme“ entschieden wird. Aber ohne das alte Besitzstandsdenken zu überwinden, wird es keine IWF-Reform geben, die diesen Namen verdient.

Veröffentlicht: 25.9.2011

Empfohlene Zitierweise: Rainer Falk, W&E-Extra: Das Stehaufmännchen-Prinzip. Finanzielle Expansion und Reformbedarf des IWF, in: Informationsbrief Weltwirtschaft & Entwicklung (W&E), Luxemburg, 25. September 2011 (www.weltwirtschaft-und-entwicklung.org)